现场督导发现的典型带病闯关IPO的案例!

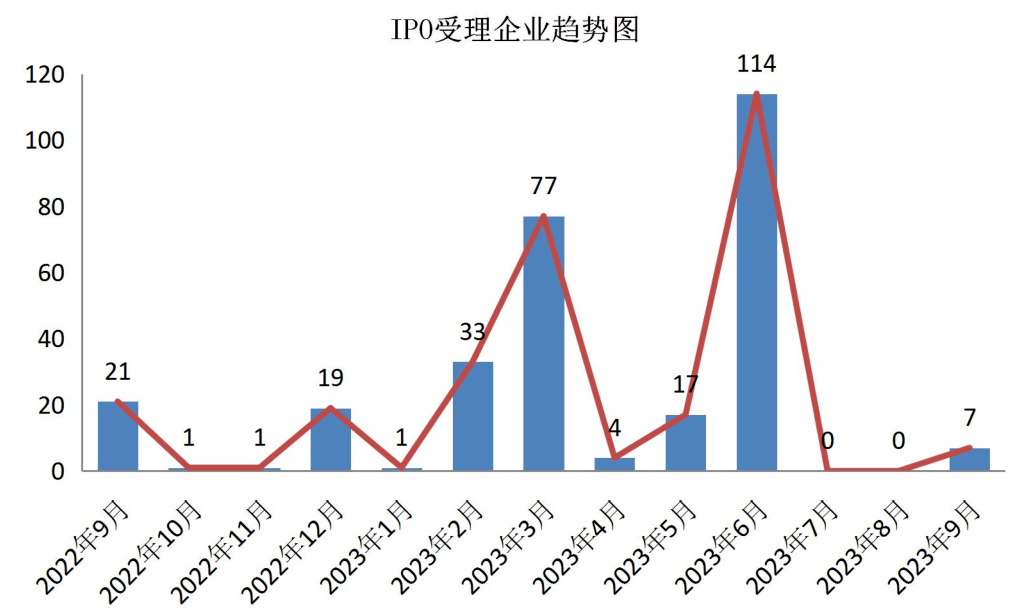

近日深交所发布最新一期《深交所发行上市审核动态》2023年第9期(总第39期),据发布动态显示,2023年1月1日至9月30日,深交所共受理IPO申请253家,其中主板受理143家(含平移105家),创业板受理110家,深交所IPO审议通过公司123家,否决6家;暂缓审议6家;2家公司申请取消审议,深交所还终止审核97家IPO企业,提交注册82家,注册生效115家。

2023年9月,深交所主板受理2家,创业板受理5家,审议通过10家,终止了16家,提交注册3家,注册生效4家。

2023 年1月1日至9月30日,深交所共有115家公司完成发行上市,其中主板17家(核准制8家、注册制9家)、创业板98家,融资金额1334亿元。

按惯例,在本期《深交所审核最新动态》中,除了对9月之前的IPO审核情况有总结,还公布了两起在之前审核过程中发现了相关问题,并进行现场督导的典型带病闯关案例。

【督导案例 1】本所对某发行人首次公开发行股票并在创业板上市实施保荐业务现场督导。聚焦审核重点关注事项,现场督导主要发现发行人存在以下两方面问题:

1. 发行人运营支撑业务合理性方面

发行人主营业务为向互联网用户提供数字阅读(即电子书阅读)服务,以及与A公司合作开展运营支撑业务。在运营支撑业务下,发行人负责开发阅读平台(如手机APP),提供技术、内容和运营支撑服务,A公司则享有阅读平台所有权,并负责产品推广、用户管理等事项。发行人按照A公司用户充值金额的10%,向A公司收取运营支撑服务费并确认收入。

现场督导发现,发行人运营支撑业务合理性存在异常:一是A公司渠道推广商与发行人渠道推广商存在高度重叠。发行人披露,A公司推广渠道是其核心资源,是其与发行人合作开展运营支撑业务的基础。经检查,A公司19家主要渠道推广商中,有11家与发行人渠道推广商重叠,且在A公司与前述重叠渠道推广商签订的推广合同中,约定的合同期限、分成比例等,也与发行人和重叠渠道推广商签订的推广合同基本一致。二是A公司盈利状况存在异常。发行人披露,对于发行人运营支撑业务,发行人同行业上市公司均采用类似方式拓展业务,相关合作模式符合行业特征和惯例,不存在A公司为发行人承担成本、费用的情况。经检查,A公司同行业可比公司净利率在40%至70%之间,而A公司净利率仅在0.1%至0.8%之间,盈利水平明显偏低。同时,报告期内,A公司支付给前述11家重叠渠道推广商的推广成本约4.5亿元,但发行人支付给前述11家重叠渠道推广商的推广成本仅约0.6亿元,保荐人无法进一步核查A公司支付给前述重叠渠道推广商的推广成本。三是发行人与A公司关系存在异常。A公司实际经营负责人为甲某,而甲某报告期内曾为发行人员工。同时,A公司提供的自身用户充值流水中,有约20%实际为发行人用户充值流水,双方资金流水存在混同。

2. 发行人经营业务合规性方面

现场督导发现,发行人经营业务合规性存在异常:一是发行人子公司均未取得相关经营资质许可。经检查,发行人相关子公司作为著作权人拥有并以自身名义在应用商店上传了多个APP客户端。在APP客户端运营过程中,相关子公司作为提供数字阅读服务的权利义务主体与用户签署协议,用户在使用相关 APP客户端过程中充值付费的,由发行人相关子公司独立收取,但发行人相关子公司均未按国家相关规定取得《网络出版服务许可证》,存在合规风险。二是发行人宣传内容与实际情况不符。发行人部分产品的免费专区实际存在付费书籍,部分产品的免费专区实际未提供任何免费书籍。同时,发行人宣传为“全站免费”的某APP产品,实际存在付费阅读服务,宣传内容与实际情况不符。

关于本案例的分析,已经发布在公众号“投行小兵”,感兴趣的朋友可以查看。

【督导案例 2】本所对某发行人首次公开发行股票并在创业板上市实施保荐业务现场督导。聚焦审核重点关注事项,现场督导主要发现以下三方面问题:

1. 发行人对部分客户销售收入方面

A 公司等三家公司为发行人2020年重要客户,发行人当年对A公司等三家客户实现销售收入约2,900万元。

现场督导发现,发行人2020年对三家客户约2,000万元销售收入存在异常,占当期三家客户全部销售收入的比例约70%。一是发行人相关销售流程单据存在异常。发行人相关销售订单、送货单、对账单之间存在明显差异,对应派车单的累计出货数量与对账单记载的订单数量不一致;相关异常订单在规格型号描述、订单格式等方面,与正常订单相比存在明显不同;发行人对接三家客户的销售人员无法提供相关订单沟通记录。二是发行人前述销售的产品为2013年至2019年间的积压库存商品,与其所在行业更新换代较快的特征不符。督导组访谈同行业可比上市公司获悉,一般库龄超过1年的积压商品会作为废品处置。

2. 发行人内部控制方面

现场督导发现,发行人与销售和采购等相关的内部控制存在异常。一是发行人与销售相关的内部控制存在异常。发行人提供的派车单存在编造、涂改等情形,部分对账单、送货单无法与销售出库序时簿对应,销售订单序时簿、出库序时簿数据不准确。发行人披露按验收对账确认的数量和金额在验收对账日确认收入,但发行人存在收入确认时间早于对账时间,以及收入确认金额与对账单金额不一致的情形。二是发行人与采购相关的内部控制存在异常。发行人未对修改采购订单履行审批程序,采购订单数量大于实际入库数量。三是发行人对外使用多个印章,业务专用章和仓库章分别存在多个版本。

3. 保荐人资金流水核查方面

现场督导发现,保荐人对资金流水核查不到位。一是保荐人未完整获取发行人实际控制人、董监高以及部分关键岗位人员报告期内全部流水,剔除已休眠等报告期内无交易记录的账户,共遗漏约100个银行账户,占前述人员所有已知账户数的约 40%。二是报告期内发行人实际控制人及其亲属、发行人董事及其配偶等实际控制或管理的账户中存在大额取现和对外转账。发行人实际控制人及相关方称相关资金主要用于实际控制人控制的其他公司发放薪酬、借款、买酒投资等,但均未提供有效的客观支持依据。保荐人未获取充分证据说明发行人及其主要人员不存在通过取现、转账等方式进行体外资金循环或体外代垫费用的情形。