太平洋:给予南华期货买入评级

太平洋证券股份有限公司夏芈卬近期对南华期货进行研究并发布了研究报告《Q3点评:行业位置逐步攀升,境外业务稳健增长》,本报告对南华期货给出买入评级,当前股价为12.3元。

南华期货(603093)

事件:公司近日发布2023年Q3季报,实现营业收入48.48亿元,同比降6.94%,归母净利润2.98亿元,同比增126.21%,EPS为0.49元。

利息净收入驱动收入高增,境外业务业绩亮眼。分项业务中,2023Q1-Q3季度实现手续费及佣金净收入、利息净收入、投资收益及其他业务收入(净额法,剔除其他业务成本)4.41、4.15、1.80、0.62亿元,同比+12.41%,+94.88%、+194.42%、+196.59%。其中,境外业务为业绩增长主要驱动力,增长主要系业务规模持续扩大和服务优化。合并报表口径减母公司报表口径,可得境外利息净收入,公司前三季度境内、境外利息净收入1.08、3.07亿元,分别贡献总利息净收入26%、74%。

美联储加息及境外客户权益增长助力境外业务持续扩展。1)美联储加息进程持续,截至10月19日,美国联邦利率较上年同期上涨了73.05%,由3.25%升至5.33%,利率高企推动境外金融产品利息净收入增长;2)客户权益及资管规模显著提升:截至2023中报披露,境外金融服务业务中证券、期货及外汇等经纪业务客户权益总额为140.94亿港币,同比增长33.24%;境外资管业务规模25.22亿港币,同比增长73.93%,预计后续在政策不发生大的改变的前提下,仍可能维持增势。

经纪业务稳步发力,市占率持续提升。从行业看,受同质化竞争影响,行业经纪业务佣金率下行趋势不改,行业处扩容阶段,全国期货成交量及金额稳步上涨。公司经纪业务表现企稳,截至2023年中报披露,公司境内期货经纪业务客户权益211.14亿元,同比增长2.85%,期货经纪手续费收入2.37亿元,同比增长7.37%。政策持续推动行业转型和创新,国际化布局有望巩固公司期货市场龙头地位,进一步提高期货交易额市占率。成本端,公司前三季度营业支出同比下降10.55%,交易成本降低,盈利能力明显提升。

图表1期货行业平均佣金率近年整体呈下行趋势

资料来源:中期协,太平洋研究院整理

公司凭借国际化布局和完整清算系统优势,美联储加息背景下,境外业务将成为前三季度重要增长点。因此我们预计公司2023-2025年营业收入分别为90.15、110.78、119.78亿元,同比增速分别为32.14%、22.87%、8.12%。归母净利润分别为4.13、5.17、6.19亿元,同比增速分别为67.92%、25.17%、19.66%。EPS分别为0.68、0.85、1.01元/股。参照可比公司估值,我们给予公司2023年18.88倍PE,首次评为“买入”评级。

风险提示:行业佣金率下调冲击经纪业务;境内外及期货行业监管环境变化;国际大宗商品价格及汇率等不确定性。

证券之星数据中心根据近三年发布的研报数据计算,华创证券徐康研究员团队对该股研究较为深入,近三年预测准确度均值为73.06%,其预测2023年度归属净利润为盈利4.37亿,根据现价换算的预测PE为17.18。

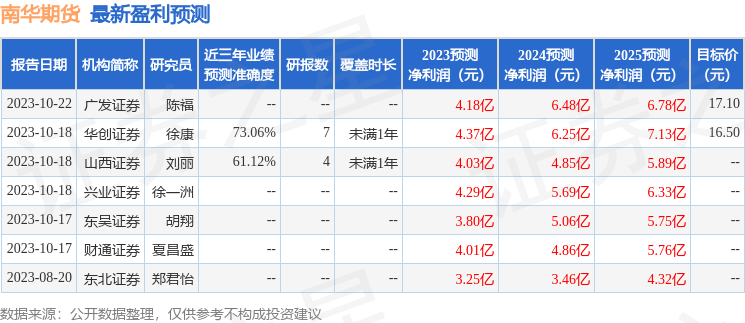

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级2家,增持评级5家;过去90天内机构目标均价为16.8。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。