邮储银行,大行也焦虑?

图片来源@视觉中国

文丨BT财经,作者|Han

近日,2023年A股42家上市银行中期业绩报告已正式发布。

整体来看,上半年,上市银行合计实现的总营业收入为2.95万亿元,实现的归母净利润为1.09万亿元。 根据国家金融监督管理总局发布的数据,上半年,全国的银行累计实现的净利润为1.3万亿元,同比增长2.6%。 由于受到宏观环境的影响,这些银行的营业收入和归母净利润均出现了波动,多家银行的营收和归母净利润的增速出现了放缓,有的银行甚至出现了同比下降的情况。

就在银行全行业都在为净息差收窄、盈利能力受到侵蚀而焦头烂额的时候,邮储银行(601658.SH)显得相对轻松一些。

2023年上半年,邮储银行净息差微微下降至2.08%,这个水平可谓出类拔萃——对照中行、农行、建行、工行这4家国有大行,同期净息差分布在1.66%到1.79%之间。放眼全行业,今年上半年,商业银行净息差为1.74%,远不及邮储银行的2.08%。

研究机构和媒体对邮储银行的净息差表现不乏溢美之词,称其“息差坚挺”、“唯一一家息差高于2%的国有大行”。邮储银行高枕无忧了吗?

高利率为何能与高息差共存?

回归银行盈利的根本逻辑来分析不难发现,邮储银行的净息差不应该那么高。为什么这么说呢?

我们都知道,银行利息收入的本质,是以较高的利率发放贷款、较低的利率吸收贷款,在二者之间“赚差价”。

而邮储银行的存款利率常年高于另外几大国有银行。例如2023年9月初,6大银行全部官宣人民币存款挂牌利率下调,以一年期整存整取定期存款的最新挂牌利率来比较,中行、工行、农行、建行、交行均为1.55%,只有邮储银行是1.58%。

对于储户来说,把钱存到邮储银行显然是更划算的。但对于银行来讲,邮储银行的利息支出负担更高,势必挤压息差和盈利空间。

邮储银行既能做到高存款利率、又能保持高净息差的现象,引发了市场注意。在一些投资论坛上,有观点认为邮储银行的净息差“很特殊”,并没有反映出全部利息支出成本。

细看邮储银行财报,在业务及管理费中,有一项名为“储蓄代理费及其他”的支出,2023年上半年同比增长12.9%至560.87亿元。

邮储银行是中国邮政集团的子公司,据天眼查,目前邮政集团仍持有邮储银行超过60%的股份。所谓“储蓄代理费”,就是邮储银行利用邮政集团的网点开展银行业务、吸纳存款,需要向邮政集团支付的费用。在网络论坛上,有投资者用 扣除储蓄代理费计算而得的“真实净息差”上半年录得1.24%,与报表中的2.08%有不小差距。

对于净息差后续的压力,邮储银行行长刘建军在2023年中期业绩发布会上提到,考虑资产端的收益率还在下行、存款利率的下调也存在可能性,整体看,下半年息差下行的压力和不确定性仍然存在。

逆势保持了个人住房贷款增长

2023年中期业绩显示,上半年邮储银行实现营业收入1769.76亿元,同比增长2.03%;归属于银行股东的净利润495.64亿元,同比增长5.20%。

与另外五大国有银行相比,“增速快、但规模小”仍是邮储银行的显著特点。尽管盈利增速处于同业领先,但邮储银行不到2000亿元的半年营收规模,与工行、农行、中行和建行3000亿元至4000亿元的规模尚不在同一个量级上。

资产和负债规模上,邮储银行的增长稳定。截至2023年6月末,邮储银行资产总额达15.12万亿元,较上年末增长7.51%,其中,客户贷款总额7.82万亿元,较上年末增长8.49%,同比多增752.69亿元。在加大对实体经济和消费支持力度的背景下,公司个人小额和公司贷款增量双双创下同期新高。

同期,邮储银行的负债总额升至14.23万亿元,较上年末增长7.48%,其中客户存款13.30万亿元,较上年末增长4.62%。

存贷比是银行各项贷款总额除以各项存款总额的指标,从理论上来说,这一指标越高,则意味着其利息收入能力越强。邮储银行的存贷比仍有上升空间——2023年中,该行存贷比录得58.81%,较上年末提高2.10个百分点,距离监管部门规定的上限仍有距离。《证券之星》文章也曾经分析道,在六大国有银行中,邮储银行存贷比偏低,显示出银行资金运用能力欠佳。

不过从业绩数据来看,邮储银行已经有追赶之势头。据行长刘建军介绍,2023年上半年,该行已经完成全年贷款目标的七成,不考虑票据业务的贷款在半年里增长超过6600亿元,同比多增超过2000亿元,增量创同期新高,并带动存贷比提升速度达到历年最快。

另外,在个人贷款中,邮储银行保持了个人住房按揭贷款余额正增长,成为当期业绩中的亮点。2023年中,邮储银行该项指标余额为2.32万亿元,投放净增长超过600亿元。

在地产行业不景气、购房者需求低迷的背景下,这样的成绩是如何取得的?

该行零售业务总监梁世栋对此解读:从客观因素来看,邮储银行即该行存款按揭业务超九成为刚需首套住房,且单笔金额较小、平均40万元,因此对应客群对利率敏感性更低,提前还贷的压力也稍好于同业;另一方面,从邮储银行自身战略部署来看,该行紧抓二手房业务,上半年二手房按揭业务增长占比超过50%,投放同比增长80%,对一线城市的按揭投放布局亦有明显增快。

资产质量方面,截至2023年年中,邮储银行不良贷款率较上年末下降0.03个百分点,至0.81%,处于行业较好水平。拨备覆盖率充足,较上年末下降4.23个百分点至381.28%,仍居大行里的首位。但BT财经注意到,监管部门要求的拨备覆盖率基本标准为150%,对于超过监管要求2倍以上、即300%以上,则有隐藏利润的倾向——显然,邮储银行的拨备覆盖率仍需再降一降。

对公贷款中,邮储银行房地产行业不良率下行,由2023年末的1.45%降至1.01%,降幅显著;个人贷款中,住房贷款不良率由2.14%提升至2.25%,其他消费贷、个人小额贷、信用卡透支及其他不良率等指标改善。

大行也为资本充足率“焦虑”

2022年以来,不少股份行和城商行都出现了资本充足率下滑的问题,邮储银行也遇到了同样的“烦恼”。数据显示,邮储银行的资本充足率,在国有大行中垫底。

2023年上半年,邮储银行核心一级资本充足率为9.42%,落后于工行、中行、建行、农行、交行的13.2%、11.29%、12.75%、10.4%和9.84%。

从2022年起,邮储银行多次募资,补充核心资本。当年10月26日,邮储银行再次启动定向增发,拟非公开发行股票募集资金不超过450亿元,用于补充核心一级资本。邮储银行2019年末回A以来,已经数次再融资,这与邮储银行对于资本金的渴求有关。

邮储银行补充资本的方式也和其他大行不同。《长江商报》等媒体注意到,在国有大行中,邮储银行采用的定增并不是常用的募资方式,更常见的补充资本方式为发行优先股。

但也有市场人士认为,通过定增方式补充银行核心资本算不上异常。招商证券首席银行业分析师廖志明曾对媒体分析,银行想要提高资本充足率,最关键的就是核心一级资本的补充。在可用手段中,永续债、二级资本债等方式仅能补充其他一级资本或二级资本,实际补充效果较为有限。反而定增、配股等方式可以更快速直接补充核心一级资本。

在定增之外,BT财经注意到,2023年邮储银行仍在以其他方式募集资金补充资本,但过程并非一片坦途。

2023年9月,邮储银行准备发行永续债——即2023年无固定期限资本债券(第一期)。债券募集说明书显示,本期债券募集资金将用于补充发行人其他一级资本。但上述用永续债的发行搁置。9月11日,邮储银行公告取消发行“23邮储银行永续债01”,原因为综合考虑本行资本规划及近期市场情况。

在资本充足率方面,邮储银行未来仍需“绷紧一根弦”。正如《中国经济网》评价,国有大行资本充足率在同业领先,但未来此类银行将面对更严格的资本要求,预留资本缓冲空间非常重要。

对公业务“瘸腿”?

邮储银行长期定位“大型零售银行”,零售业务一枝独秀。2023年中报显示,该行个人银行业务收入同比增长2.57%,在营业收入中占比高达72.21%,同比提升0.39个百分点。个人客户数量达到6.56亿户、管理个人客户资产(AUM)14.52万亿元,较上年末增加超6300亿元。个人存、贷分别达到11.83万亿元和4.31万亿元。

这些指标放在行业内来看,都是非常优秀的,但距离最好的行业标杆仍有距离。

据《中新经纬》,行业研究人士董希淼分析认为,邮储银行离“零售之王”还有差距。和招商银行对比可以发现,招行虽然资产规模不及邮储银行,但营收、净利润均表现更优。另外招商银行的总资产收益率(ROA)和净资产收益率(ROE)均好于邮储银行,说明前者“轻型化特征更突出、资产负债管理更精细、盈利结构和能力更优化。”

最新数据显示,2023年年中,邮储银行ROA和ROE分别录得0.34和6.43,同期招商银行的这两项指标为0.73和8.78。二者净利率分别为28.05%和42.83%,体现出盈利能力的差距。

亦有市场观点发声,太过于倚重零售业务的邮储银行,对公业务显得有些“瘸腿”,体现在两方面——

其一就是上文提到的,邮储银行个人业务占比显著偏高。2023年上半年,邮储银行个人贷款利息收入超千亿元,而公司贷款利息收入为525.23亿元,仅为前者约一半。

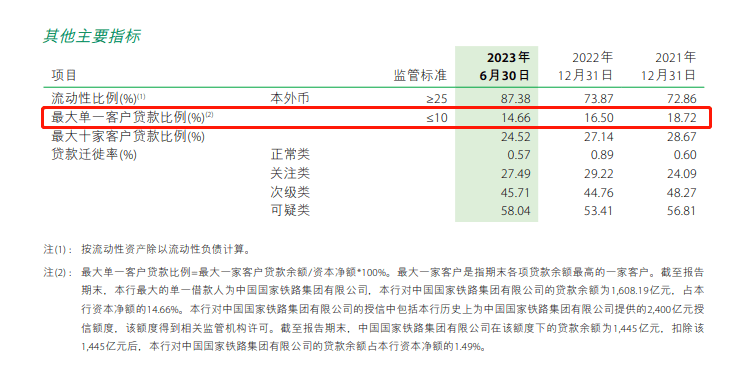

其二则体现在结构方面。2023年中报里,邮储银行披露最大单一客户贷款比例高达14.66%,显著高于监管“不高于10%”的要求。但向好的一面是,该指标近年来已经逐步压降。财报亦披露,上述最大贷款客户为中国国家铁路集团有限公司。

BT财经发现,在主要是对公开展的绿色金融日益成为银行业竞逐焦点的背景下, 邮储银行的绿色贷款规模并不占优。截至2023年中,邮储银行绿色贷款余额5696.99亿元,较上年末增长14.73%,规模在6家国有大行中垫底,和农行、工行、建行、中行2.6万亿元乃至5万亿元的绿色贷款规模无法相比。

从股价来看,2023年邮储银行因“中特估”等行情催化,A股前八月涨幅约15%。有投资者发现,中信集团在上半年开了邮储H股8.32%的多仓、13.07%的空仓,净空仓比例有4.75%,处于较高水平。但也有反对者认为,上述空单在2022年下半年就已经出现,在多空激烈市场开放的港市不足为奇。

市场观点普遍展望认为,邮储银行“邮、银协同发力”等优势依然稳固,但是在存量房贷利率下降的背景下,个人业务占比较高的邮储银行势必面临更大的压力与不确定性。